「火災保険」と「地震保険」の違いって?

null多くの人が加入している「火災保険」ですが、加入の法的義務はありません。しかし住宅ローンを組む際は火災保険の加入が必須条件となっていたり、賃貸の場合も契約の際は家財の火災保険に加入することが条件となっていることがほとんどです。

一方、「地震保険」は、あくまで火災保険に付帯するオプションのような位置づけ。やはりどちらも入った方がいいのでしょうか?

「費用はその分かかりますが、家を購入する場合は、火災保険・地震保険の両方に加入するのがおすすめです。それぞれ、対象は建物と家財がありますが、片方だけでなく、セットで入るのがいいでしょう。

そもそも地震保険は火災保険の“特約”という形なので、地震保険だけに単体で入ることはできません。さらに火災保険との大きな違いは、地震保険は政府保証がついていること。民間の損保会社と政府が共同で運営しているので、大規模災害が広範囲で起こっても対応ができるんです。

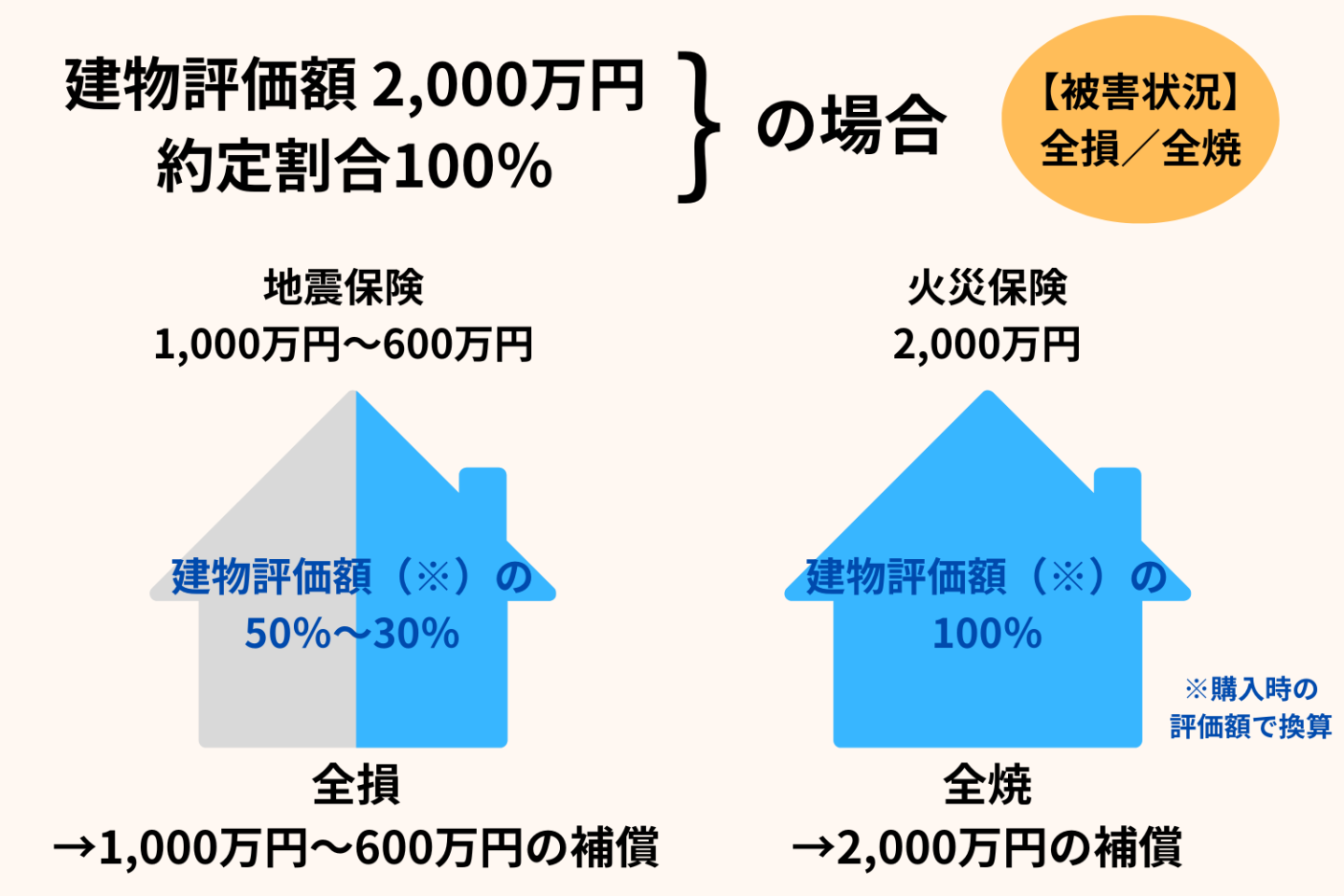

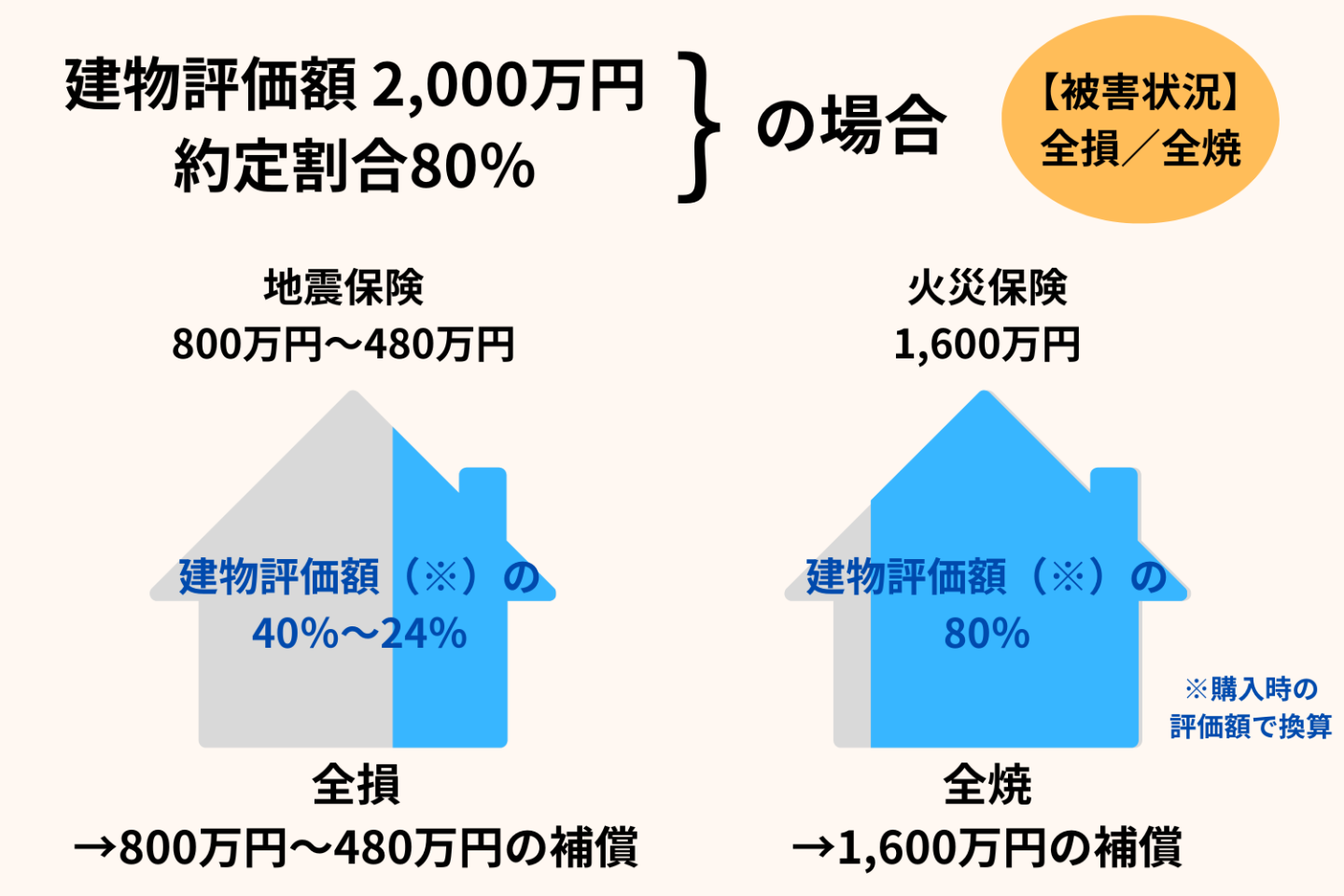

地震保険の金額は、火災保険の契約金額の50%~30%の範囲内で契約時に設定します。そのため、地震保険だけで損害をすべて補ったり、建物を元通りに建て直すことはできません」(以下「」内、有田さん)

地震保険の保険料は、どこの損保会社で契約しても値段は同じ。建物の構造と所在地によって決まることも大きな特徴です。耐震性が高い家だと保険料は安くなるものの、「東京や神奈川などの首都圏は総じて保険料が割高になりやすい」と有田さん。

「地震がすごく頻発に起こるところは保険料が高いかというと、そうとは限りません。東京や神奈川が割高なのは、被害規模の想定が大きいため。他の地域も、家が密集しているところはその分大きな被害が想定されるので、割高になる傾向にあります」

「貯蓄に余裕がない時」こそ、地震保険への加入を!

null

では現在、地震保険に加入している人の割合はどのくらいなのでしょうか? 「損害保険料率算出機構」のデータによると、火災保険に加入している人のうち地震保険の契約もしている割合は最新発表の2022年で69.4%だそう。一方、全世帯に対しての加入率の場合はさらに低く35.0%(2022年)にとどまっています。

「加入しないケースで多いのは、集合住宅に住んでいる世帯。集合住宅の共用部分はマンションの管理組合が加入している地震保険によって補償されるので、加入しなくてもいいと考える人が多いようです。

とはいえ建物自体が傾いて住むことができないといったケースもありえますし、その場合はどこかに住み替えをする必要が出てきますよね。少なくともその生活の立ち上げのお金は必要になるので、私は集合住宅でも地震保険に加入するメリットは大きいと感じます」

中でも有田さんが「絶対に地震保険に入るべき」と断言するのは、住宅ローンや子どもの教育費などで今後大きな出費が必要な世帯だといいます。

「生活費を切り詰めていたり、今後大きな出費の予定があったりする世帯ほど“節約のために”と地震保険に入らない選択をしがちですが、そういう場合こそ、むしろ加入するべきです。貯蓄がたくさんあって、家が倒壊しても建て直せるような人は、入らなくてもいい。

これは地震保険だけではなく保険全般に当てはまることですが、“起こる確率は低いけれども、預貯金で賄えないもの”に対して入るのが保険です。

日本に住んでいる以上、どの地域でも地震が絶対に起こらないとは言えません。また、火山の噴火や、地震に伴う津波などによる建物・家財への損害も地震保険の対象になります。貯蓄に余裕がない時こそ、突然の災害に備え、地震保険に入っておくべきではないでしょうか」

保険の契約で重要な「4つのチェックポイント」

null

火災保険の加入については前述の通り、住宅ローンを組む際の必須条件となっていることがほとんど。しかしローンを融資する銀行やハウスメーカーに勧められるまま、保険会社や契約内容を吟味することなく加入してしまうケースも多いのではないでしょうか?

どこの損保会社で契約しても保険料が変わらない地震保険と違い、火災保険は会社によって千差万別。契約時にやった方がいいこと、チェックするべきことを伺いました。

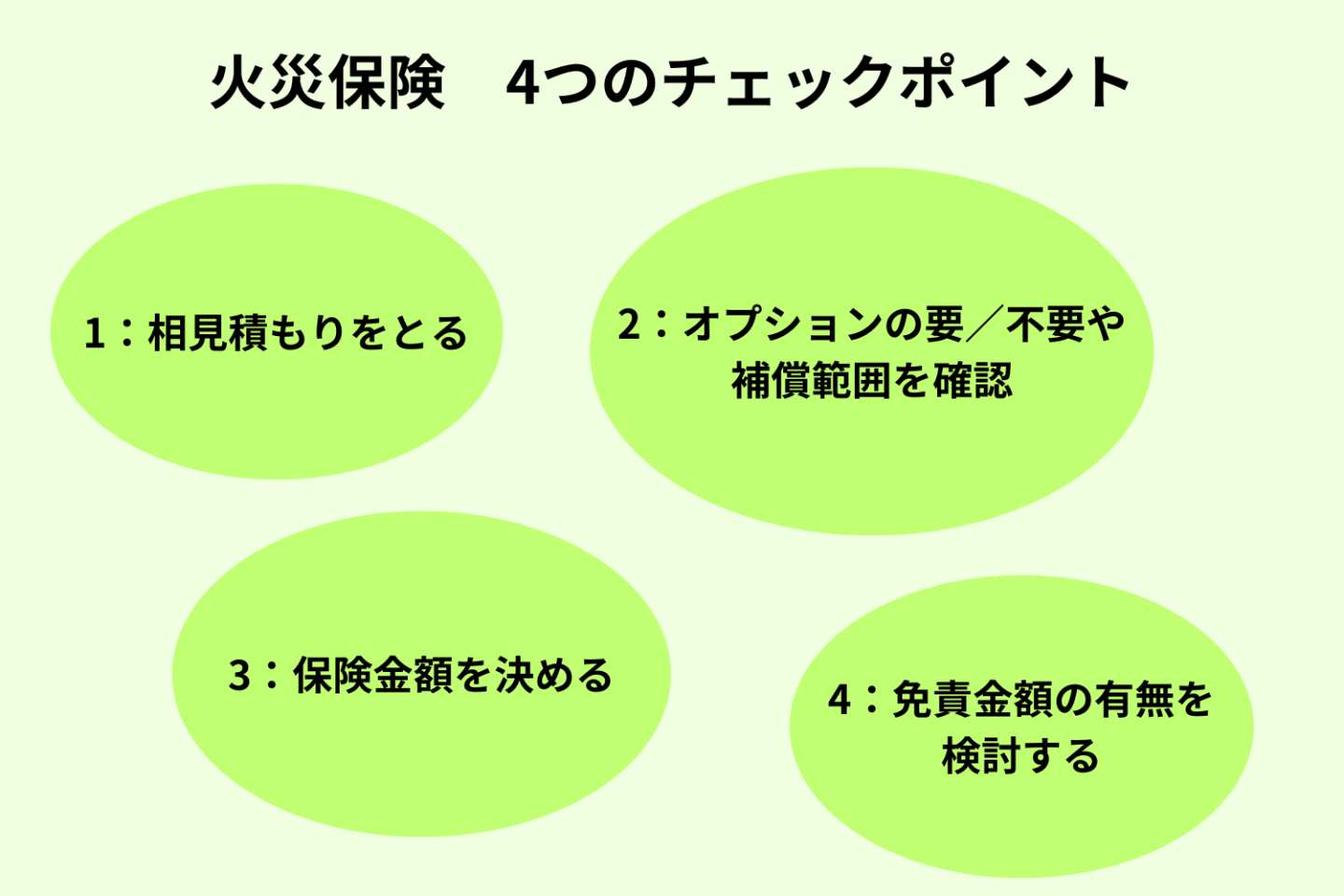

1:損保会社3社から相見積もりをとる

「見積書は3社を目安に複数からとって比較するといいです。おすすめは大手損保さん2社、残りの1社は後発の損保会社とか。増やし過ぎても比較しきれないので、3社くらいがちょうどいいと思います。

見積もりだけを見て比べようとしても、どれがいいか分からないことも多いので、できれば担当者に直接お会いしてしっかり説明をしてもらったほうがいいでしょう。そのうえで同じような内容だけれども保険料が安い会社があれば、そこを選べばいいと思います」

2:オプションの要/不要や、補償範囲について確認する

「加入の際にまず確認してほしいのは、自分たちに必要な補償の種類は何かということです。例えば台風や豪雨などによる洪水や土砂崩れなどで生じた損害を補償する“水災”。高台で水災の心配が少ない場所だったらつけなくてもいいのかもしれませんし、ハザードマップで洪水のリスクが高い場所なら入るべきです。

近年はゲリラ豪雨による都市型の“内水氾濫”(下水道や水路から雨水が排水しきれなくなり浸水する現象)が増えているので、心配だったら入ることをおすすめしますが、“床上浸水もしくは地盤面から45㎝を超える床下浸水でないと補償されない”などの補償条件に注意が必要です。

ほかにもセキュリティ対策が万全なタワーマンションなどは“盗難”を外すとか、住む環境によっていろいろカスタマイズができると思います」

3:保険金額をいくらにするか決める

●「新価」と「時価」って何?

火災保険の場合、建物評価額には「新価」と「時価」の2通りがあります。

経年劣化や使用による消耗分を差し引いた「時価」に対し、「新価」は構造や質、規模などが同程度の家を新しく建てるのに必要な金額(再調達価額)を基準に補償する仕組みです。現在は「新価」をベースとした契約が一般的ですが、古い契約では「時価」ベースになっていることも。

「時価で火災保険を契約していると、例えば購入当時は2,000万円の評価額だった家が20年経過して全焼したとして、20年後の消耗分を差し引いた評価額が700万円であれば、その金額しか補償されません。そうすると当然、建物を新築する資金が不足してしまいます。

それに対して保険金額を新価で設定した場合、契約時点での再築または再購入に必要な金額が補償されることになります」

●「約定割合」は何%にすべき?

建物の保険金額は建物評価額の100%(新価)で設定することが原則ですが、保険会社や商品によって、80%や70%といった金額で設定できる場合があります。その場合の“建物の評価額に対する、保険金額の割合”を「約定割合」(付保割合)と言います。

「約定割合を100%未満にすれば保険料はその分安くなりますが、万が一の時に困らないよう、100%の保険金額にしておくことがおすすめです。

預貯金に余裕があって全額補償されなくても大丈夫というケースであれば、80%、70%といった契約をするのもアリですが、その保険金額が補償の上限になります(※保険会社によっては、100%でしか設定できない場合もあります)。

例えば2,000万円の建物で約定割合80%(保険金額1,600万円)の契約だと、補償の上限は1,600万円。仮に、全焼ではなく1,000万円の被害が発生した場合は、補償額の範囲内なので1,000万円の補償が受けられますが、全焼しても1,600万円を超えた分は支払われません」

「なお、故意や重大な過失(例:火をつけたままのコンロから離れた)、法令違反による損害の場合は、保険がおりない場合があります。また、将来の物価上昇などで再調達価格が上昇すると、契約時の保険金額を超えた分は補償されなくなってしまう可能性もあるので、定期的に保険金額を見直すようにしましょう。

地震保険の場合は、設定した保険金額(火災保険の保険金額の50~30%)を上限に、被害の状況に応じて全損なら保険金額の100%、大半損なら60%、小半損なら30%、一部損なら5%が支払われます」

4:免責金額の有無を検討する

「“免責金額”は損害額の補償のうち自己負担とする金額。例えば20万円の修理費用がかかる損害があったケースで5万円の免責金額を設定していた場合、保険金として支払われるのは15万円。残りの5万円は契約者の自己負担となります。

免責金額を設定すると、保険料はその分安くなります。保険料を節約したい場合は免責金額を設定するのも手です」

いざという時に対応してもらえる?重要なカギは「記録」

nullとはいえ、なんとなく心配になるのが「いざという時にきちんと保険金がおりるかどうか?」ということではないでしょうか。よくSNSなどで「ここの会社は保険の査定が厳しい」「思っていたより保険金がおりなかった」といった口コミを目にすることもありますが、果たして保険金をきちんと受け取るにはどうしたらいいのでしょうか?

「大事なのは記録です」と有田さん。

「保険金を確実に受け取るために重要なのは記録です。スマホのカメラでいいので、とりあえず損害があった部分はすべて写真をとり、時期や被害状況をしっかり記録しておきましょう。被害にあっても記録がなければ、保険会社も判断しようがありません。

そのうえで保険金が出るか出ないかは、各保険会社の判断になります。同じ被害でも会社によって判断が違う場合は確かにありますが、SNSなどの口コミによって評価を決めてしまうのはおすすめしませんね。

保険金がおりるかどうかの判断は時流も大きく影響しますし、SNSなどで批判されれば保険会社の信用にかかわりますので、不当に保険金を支払わないという訳にはいきません。私自身、SNSの口コミでは出し渋りをすると評された保険会社でも、実際に利用したら全然そんなことはなかったという経験をしています」

今回の取材で有田さんは、保険会社について「基本的にどこの保険会社も“なんとかして保険金がおりないようにしよう”とは考えていませんし、そこは信頼していいと思います」と語っていたのが印象的でした。困った時は積極的に相談して、自分の助けになるようにうまく活用したいものです。

※記事内の解説は、一般的な保険契約を基準に、簡易的に説明したものです。実際の契約内容や補償内容は各社によって異なりますので、契約時の内容をよくご確認ください。

撮影/横田紋子(小学館)

【参考】

損害保険料率算出機構「地震保険統計速報」(2024.3.25参照)

【取材協力】

有田美津子(ありたみつこ)さん

住まいのお金専門ファイナンシャル・プランナー。

1983年に足利銀行入行後、結婚を機に退職。1996年より住宅販売センターのアドバイザー、安田火災海上保険で生保・損保計上事務、顧客・代理店対応合併・新規部署立ち上げ等にかかわった後、2005年に東京三菱銀行入行。住宅ローンなど個人向けローン全般の相談、審査事務を行う。

2008年に退職後、コンサルティングを行うファイナンシャル・プランナーとして活躍中。相談の依頼は公式サイトから。

東京都出身、千葉県在住。短大の春休みより某編集部のライター見習いになり、気が付いたら2022年にフリーライター歴25年を迎えていた。現在は雑誌『DIME』(小学館)、『LDK』(晋遊舎)などで取材・執筆を行うほか、『kufura』などWEB媒体にも携わる。

執筆ジャンルは、アウトドアや子育てなどさまざま。フードコーディネーターの資格も持つ。